Geschreven: 1978

Bron: De Internationale, nummer 21, zesde jaargang nr. 1, maart 1979

Vertaling: Theo Wiering

Deze versie: Spelling aangepast

Transcriptie: Ernest Mandel-Internet-Archief: www.ernestmandel.org

HTML: F., voor het Marxists Internet Archive, januari 2006

Eind 1978 werd de internationale economische conjunctuur beheerst door de voortekenen van een conjuncturele neergang in de Verenigde Staten, het enige imperialistische land waar het economische herstel een zekere omvang gekregen had. Het gaat om de volgende voortekenen: een kenmerkende vergroting van het kredietstelsel; een stijging van het inflatiepercentage; een verhoging van de rentevoeten.[1] Deze zullen uiteindelijk de “miniboom” smoren in de automobielindustrie en in de bouw, die beide in werkelijkheid “minibooms” waren gebaseerd op krediet. (consumentenkrediet en hypothecair krediet). De vraag naar kapitaalgoederen lijkt terug te gaan lopen. De hausse van de winsten van de grote industriële trusts -en dat was het overheersende kenmerk gedurende het gehele herstel- stuit of op de hierboven genoemde factoren. Ook op dit terrein schijnt de omkeer nabij.

Zo signaleerde het Amerikaanse weekblad Business Week van 30 oktober 1978 dat de kapitalistische winsten, hoewel ze in het derde kwartaal van 1978 nog 12 à 13% boven het derde kwartaal van 1977 liggen, toch bij 60% van de NV’s reeds achteruit gaan ten opzichte van het tweede kwartaal van 1978. En 45% van deze maatschappijen zagen hun winstmarges vergeleken met het jaar 1977 teruglopen, terwijl ze voor een jaar van zo’n sterk economisch herstel al zeer mager waren.

De door president Carter op de eerste november 1978 genomen maatregelen om de duizelingwekkende val van de dollar ten opzichte van de “sterke deviezen” (vooral de Duitse mark en haar vazaldeviezen, de yen en de Zwitserse frank) te stoppen en de verhoging van het inflatiepercentage in de Verenigde Staten af te remmen versterken het spel van de krachten die een omkeer van de conjunctuur in de Verenigde Staten bepalen. Ze hebben deze omkeer niet veroorzaakt, zullen haar ook niet veroorzaken. Die omkeer ligt opgesloten in de cyclische loop van de kapitalistische economie. De economische politiek van de VS, welke over enorme hulpbronnen beschikken, kan deze tendensen zowel remmen, als versterken. Na drie jaar lang gerekend te hebben op expansie, gokt de regering Carter nu op een gematigde teruggang. Dat is de betekenis van de zogenaamde “verdediging van de dollar”. We zeiden dat zij gokt op een “gematigde teruggang”. Maar in feite staat ze van diverse kanten onder druk, waar ze niet gemakkelijk aan ontkomen kan. Bovenal is er de sociaal-politieke dwang. In tegenstelling tot een wijd verspreide mythe in West-Europa is er onder de arbeidende massa’s in de VS geen enkele behoudende “onderstroom” en vooral geen verzwakking van de georganiseerde kracht van de vakbonden, die de hypothese zou rechtvaardigen dat de arbeidersklasse van dit land zou berusten in een werkloosheidspercentages van 8 of 10%.

In tegendeel, de gehele ontwikkeling van de vakbonden in de afgelopen twee jaar geeft aan dat een nieuwe vergroting van de werkloosheid samen met andere uitingen van het anti-arbeiders offensief van de regering Carter de ingezette tendens tot radicalisatie binnen de vakbonden zou versterken en tevens het herstel van de strijdbaarheid van een reeks sectoren van de arbeidersklasse. En het jaar 1980 is het jaar van de verkiezing van de president in de VS. Het zou dus een politieke zelfmoord zijn als zij de gang naar een sterke economische recessie zou versterken, wat nu de werkloosheid, juist aan de vooravond van de presidentsverkiezingen, beduidend zou verhogen.

Een zware recessie in de VS zou trouwens niet minder zware repercussies hebben op de internationale kapitalistische economie. Het zou ongetwijfeld betekenen dat deze recessie zich in de loop van het jaar 1980, en zelfs tegen het einde van 1979, zou uitbreiden naar alle imperialistische landen en een groot aantal semi-koloniale en afhankelijke landen. Omdat de internationale situatie van het kapitaal -zowel op economisch als op sociaal en politiek terrein- afgetakeld is in verhouding tot 1974, zou het risico dat belangrijke landen “gedestabiliseerd” worden -wat een dergelijke recessie meebrengt zwaar wegen voor de internationale bourgeoisie en van de weeromstuit, voor het Amerikaanse imperialisme.

Onder deze omstandigheden is de berekening van de regering Carter duidelijk: het veroorzaken van een gematigde recessie in 1979, die zowel qua duur als qua diepte beperkt zou kunnen zijn. Een van de wezenlijke factoren voor de matiging van de Amerikaanse recessie zou zijn, dat deze zou samenvallen met de handhaving, zo niet stijging, van het herstel in verscheidene belangrijke imperialistische landen, met name West-Duitsland en Japan. Net zoals het sterkere herstel in de VS, het herstel in Duitsland en Japan, ondanks de “stabilisatie”politiek van de beide regeringen in 1978- “gevoed” heeft, zou een sterker herstel in de BRD en in Japan gedurende het jaar 1979, ondanks een Amerikaanse “stabilisatiepolitiek voor de verdediging van de dollar”, een herstel in de VS in 1980 kunnen “voeden”. Zo zou de regering Carter op verschillende terreinen tegelijk succes geboekt hebben. Zij zou zonder de last van een zichtbaar toegenomen werkloosheid de dag van de verkiezingen tegemoet kunnen zien. De inflatiepercentages in de VS aan de ene kant en de BRD en Japan aan de andere kant zouden weer dichter bij elkaar kunnen komen te liggen. Het tekort op de Amerikaanse betalingsbalans zou zo ingrijpend verminderen. De dollar zou zich duurzaam herstellen. En misschien hoopte zij ook nog dat een “gematigde” stijging van de werkloosheid -in tegenstelling tot een sterke stijging- voldoende zou zijn om de langzame radicalisatie in de vakbeweging en van bepaalde lagen van de arbeidersklasse in de VS te matigen. Zo hadden ze het zich gedacht. Is er kans dat het werkelijkheid wordt?

In laatste instantie is de hypothese die eraan ten grondslag ligt: de desynchronisatie van de cyclus in de voornaamste imperialistische landen en het voortduren ervan gedurende de jaren 1979 en 1980. Laten we niet vergeten dat zo’n desynchronisatie de omvang van de economische recessies in de jaren 1950 en 1960 beperkt heeft. Ze verdween tijdens de “speculatieve boom” van de jaren 1972 en 1973, die algemeen was, in alle imperialistische landen. Daarop is in al deze landen in 1974 en 1975 een recessie gevolgd. De hoop van de kapitalisten te ontsnappen aan een nieuwe veralgemeende recessie in 1979 en 1980 is hoofdzakelijk gebaseerd op het idee, dat er in de loop van de jaren 1976, 1977 en 1978 sprake was van desynchronisatie van het herstel.

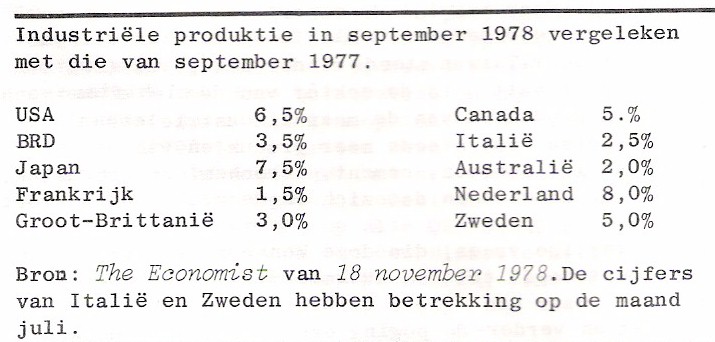

Als we dit idee nader bekijken moeten we constateren dat het slechts zeer gedeeltelijk overeenkomt met de economische werkelijkheid. Hoewel belangrijke imperialistische landen als Groot-Brittannië, Italië en zelfs Frankrijk tijdens de herstelperiode 1975-1977 stagnatiefasen hebben gekend, ja zelfs teruggang van de industriële productie, was dat tegen het einde van het jaar 1977 niet meer het geval. Alleen een paar kleine imperialistische landen als Zweden en Nieuw-Zeeland bevinden zich nog in deze situatie:

Bron: The Economistvan 18 november 1978. De cijfers van Italië en Zweden hebben betrekking op de maand juli.

Het is dus juister over een ongelijkheid, van het herstel in 1978 te spreken dan over een desynchronisatie van de cyclus. Onder deze omstandigheden staat het helemaal niet vast, dat de zich aankondigende Amerikaanse recessie niet, met een uitstel van zo’n één of twee kwartalen (wat trouwens ook tijdens de recessie van 1974-1975 gebeurd is) in het grootste deel van de imperialistische landen zal doorzetten. Dat is des te waarschijnlijker omdat de tekenen van het einde van het veel zwakkere en aarzelende herstel in een reeks imperialistische landen toenemen: Groot-Brittannië, Italië, Frankrijk Zwitserland. Zelfs in Japan is het groeipercentage van 7,5% voor de periode september 1977- september 1978 teruggevallen op 2% voor het kwartaal juli 1978- september 1978.

In feite hangt de vooronderstelling waarop het plan Carter gebaseerd is of van den enkel land: de Duitse Bondsrepubliek. Daar doen de tekenen, die eind 1978 zichtbaar werden, eerder een bescheiden stijging van de groei in 1979 dat een omslag van de conjunctuur vermoeden, als er overigens niets veranderd. De hele vraag draait erom of een groei van 3,5% a 4% in een enkel land voldoende zal zijn om een recessie bij het merendeel van zijn partners in de EEG, en zelfs in Japan te verhinderen. En dit onder de druk van een recessie in de VS. Zo bezien is de hoop wel zeer mager.

Maar als we de economische vooruitzichten preciezer willen aangeven, moeten we voor alles de structurele veranderingen onderzoeken die plaatsvinden in de internationale kapitalistische economie in plaats van ons in te laten met speculaties over conjuncturele fluctuaties op korte en soms zelfs zeer korte termijn. De oorzaak van de voortdurende zwakte van de dollar ligt in wezen niet in de spectaculaire toename van de import van olieproducten. De wezenlijke oorzaak is de verslechtering van de concurrentieverhoudingen van het Amerikaanse imperialisme op de wereldmarkt. Structureel met deze grondoorzaak zijn de beide “technici” aspecten van de val van de dollar verbonden: de sterkere inflatie in de VS, die het resultaat is van een meer “expansieve” politiek, dan die van de BRD, Japan, Frankrijk enz.; de poging van de Amerikaanse regering om de uitvoer van de VS concurrerender te maken door een gedevalueerde dollar.

Omdat de verwerkende industrie van de VS op de meeste terreinen haar voorsprong in productiviteit verloren heeft; omdat de industriële toerusting van de VS relatief verouderd is in vergelijking met de BRD en Japan en omdat tegelijkertijd het overschot aan potentiële productiecapaciteit er veel groter is moet de regering van de VS een meer inflatoire politiek toepassen om een catastrofale verhoging van de werkloosheid en een overschot aan capaciteit tegen te gaan.

Waar talrijke verklaringen, zowel van burgerlijke zijde als van hen die een marxistisch referentiekader gebruiken, spreken van hetzij een “samenzwering”, hetzij een “onverantwoordelijke monetaire laksheid die berust op de politieke suprematie”, zien wij een economische dwang, die voortvloeit uit een sociaal-politieke prioriteit: het verhinderen dat er in de VS binnen de arbeidersklasse een vijandig klimaat ontstaat, t.o.v. het maatschappelijke systeem zoals in de meeste andere kapitalistische landen. We moeten overigens constateren dat de politiek van het bevorderen van de Amerikaanse uitvoer door een constante ontwaarding van de dollar schipbreuk heeft geleden. Of preciezer gezegd: zij heeft een voortdurende verslechtering van de positie van de VS op de wereldmarkt niet kunnen verhinderen. Ze heeft nauwelijks verhinderd dat deze verslechtering nog erger wordt.

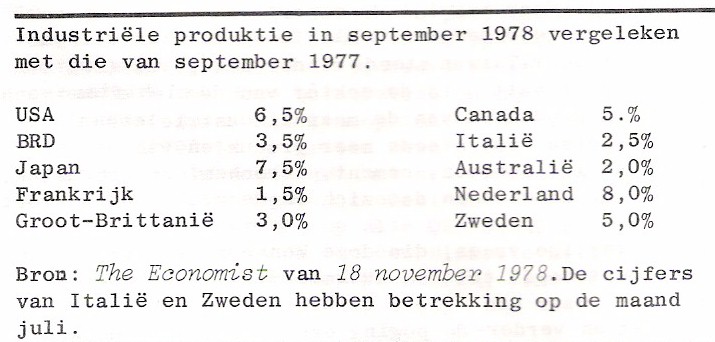

We hebben er reeds op gewezen dat de VS definitief hun plaats op de wereldmarkt als grootste exporteur van afgewerkte producten verloren heeft, een plaats die nu ingenomen wordt door de BRD. Zelfs op hun tweede plaats worden ze zeer dicht door Japan op de hielen gezeten. (Zie tabel 2 pagina 6).

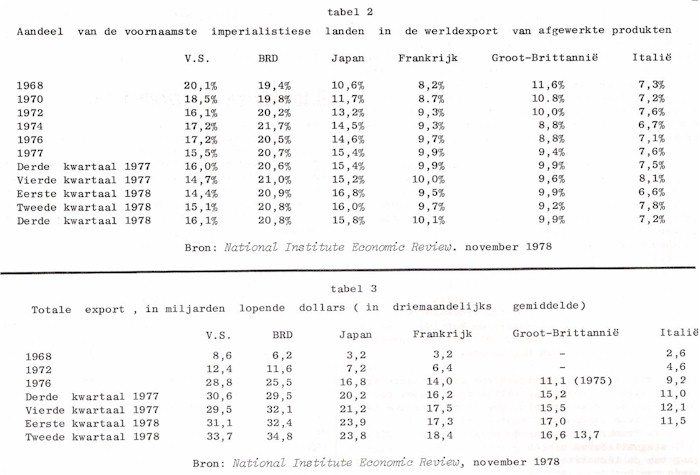

Vanaf het derde kwartaal 1977 overtreft de totale West-Duitse uitvoer de gehele uitvoer van de VS, met inbegrip van voedingsmiddelen en grondstoffen waarin de VS een gunstiger positie hebben dan de BRD, door hun enorme natuurlijke hulpbronnen (vooral wat granen betreft). (Zie tabel 3 pagina 6). Mogelijk gaat deze tendens gedurende de twee laatste kwartalen van 1978 de andere kant uit. Maar het is voldoende om de wezenlijke defensieve aard (en geen offensieve zoals beweerd wordt) aan te geven van de “goedaardige slordigheid” van de regering Carter, die de vrije val van de dollar toeliet.

De overige op de wereldmarkt plaatsvindende structurele veranderingen zijn in wezen de volgende:

* Verscherping van de concurrentie van de semi-geïndustrialiseerde landen van Oost-Azië (Zuid-Korea, Taiwan, Hong-Kong, Singapore) met de imperialistische landen, vooral Japan, niet alleen in een reeks takken van de traditionele industrie, (textiele kleding, schoeisel, speelgoed) maar ook in elektronische assemblage, horloge-industrie, bouw in het buitenland en zelfs scheepsbouw. Het weekblad Far Eastern Economic Review schrijft daarover in zijn nummer van 13 oktober 1978:

“Fluctuaties in de waarde van de yen hebben ertoe bijgedragen het ritme te versnellen waarin andere landen van Oost-Azië de concurrentiekracht van de Japanse industrie overtroffen hebben. Als de verandering van de industriële structuur van Japan verflauwd en die van de andere landen van Oost-Azië met een ritme, dat het ritme van het Japan van de zestiger jaren overtreft, verschuift van lichte industrie naar zware en chemische industrie, wordt de industriële structuur van de landen van dit gebied hoe langer hoe gelijksoortiger en de verticale integratie van de productie, die de beginfasen van hun groei bevorderd heeft, verdwijnt steeds meer”

We brengen in herinnering dat de totale export van Zuid-Korea, Taiwan en Hong-Kong voor elk van deze landen in 1976 met ongeveer 7,5 miljard dollars steeg. Daarvan waren voor Zuid-Korea 88% afgewerkte producten, 79,4% voor Taiwan en bijna 90% voor Hong-Kong. (Hun globale export bereikte 50% van die van Italië, met een globale bevolking voor deze drie landen samen, die gelijk is aan de Italiaanse bevolking. Dat wil zeggen dat de export per hoofd van de bevolking reeds tot 50% van die van Italië gestegen is). Maar terwijl de export van Hong-Kong voornamelijk geconcentreerd blijft op de lichte industrie is dat voor Taiwan steeds minder het geval (20% van de export valt in de sector van de elektrische machines en producten van de metaalindustrie)evenals voor Zuid-Korea, dat steeds meer producten van de ijzerindustrie, schepen, cement, petrochemische producten, enz. exporteert en dat zich in de machinebouw stort.[2]

De ernstige vrees, die deze concurrentie bij Japan oproept heeft tot een dubbele reactie geleid — de stoot naar een “grote terugkeer” op de Chinese markt en verder — de poging een nieuwe horizontale arbeidsverdeling te organiseren met deze nieuwe concurrenten in het kader van een soort “Economische gemeenschap voor Oost-Azië”, welke Japan, Zuid-Korea, Taiwan en Hong-Kong omvat. Het idee werd gelanceerd tijdens een bezoek van de voornaamste strateeg van de liberaal-democratische partij van Japan, Masumi Esaki aan Seoel in juli 1978 en in principe werd het geaccepteerd door het regiem Park van Zuid-Korea.

* De ernstige verslapping van de expansie van de markt van de OPEC-landen voor de imperialistische landen. Een verschijnsel dat gepaard gaat met een uiterst snelle teruggang van de overschotten op de betalingsbalans van deze landen, nl. van 65 miljoen dollar in 1974 naar minder dan 10 miljard in 1978 en die in 1979 of 1980 volledig kunnen verdwijnen (Iran heeft in 1978 reeds een tekort van een miljard dollar op zijn betalingsbalans). De importen van alle olie-exporterende landen tezamen (met inbegrip van Mexico), die gestegen zijn van 2 miljard dollars in 1968 tot 4 miljard in 1972, 9 miljard in 1974 en 17 miljard in 1976 ( in driemaandelijkse gemiddelden), bereiken 22,5 miljard in het tweede kwartaal van 1977, 23 miljard dollars in het derde kwartaal, 25,4 miljard in het eerste kwartaal van 1978, dat wil zeggen stagneren als men rekening houdt met de waardedaling van de dollar. En het te verwachten antwoord van de OPEC-landen -een nieuwe stijging van de olieprijs aan het einde van 1978- zal geen goed doen aan “de strijd tegen de inflatie” in de imperialistische landen.

Iran heeft op veel investeringsprojecten moeten besnoeien (en ook op import), vooral op de acht kerncentrales van Amerikaanse makelij en op de vier bijkomende kerncentrales van Duitse makelij (twee van oorsprong Duitse en twee van oorsprong Franse centrales zullen nog gebouwd worden).

* De teruggang van de hulpbronnen van de landen van Latijns-Amerika (met uitzondering van Mexico), komt duidelijk tot uitdrukking in de volgende cijfers van de gezamenlijke export voor het gehele continent (met uitzondering van Venezuela en Mexico): 9,3 miljard in het tweede kwartaal van 1977, 8,2 miljard in het vierde kwartaal en 8,5 miljard in het eerste kwartaal van 1978 (steeds in drie maandelijkse gemiddelden), wat rekening houdende met de waardedaling van de dollar een netto achteruitgang in volume vertegenwoordigt. De boom van de export van olieproducten en aardgas die in Mexico te verwachten is, zal dit land in de loop van de komende jaren een aparte plaats in de ontwikkeling van de internationale economische conjunctuur geven.

De Mexicaanse productie gaat nu omhoog tot 1,4 miljoen barrels per dag; voor 1981 zou ze verdubbeld moeten zijn. De reserves worden geschat op 200 miljard barrels, meer dan die van Saoedi-Arabië. De regering van Lopez Portillo hoopt voor het einde van 1982 30 miljard dollar olie- en petrochemische ontvangsten te ontvangen. Door in te spelen op de Japans-Amerikaanse concurrentie probeert de Mexicaanse bourgeoisie ook deze onvoorziene goudmijn te gebruiken om haar autonomie ten opzichte van Washington en Wall Street te vergroten -waar het Amerikaanse imperialisme op antwoordt met het versterken van zijn technologische greep, vooral door het vestigen van het eigendomsrecht op alle OFF-SHORE platformen door het uitoefenen van een discrete militaire druk (Frankfurter Algemeine Zeitung 16 november 1978).

* De relatieve stagnatie van de handel van Oost-West. Deze was in 1977 zelfs achteruitgegaan, gezien het enorme tekort op de betalingsbalans van de Oost-Europese landen en de USSR met de imperialistische landen. In 1978 is de expansie opnieuw begonnen. Maar deze uit zich direct in een nieuwe ernstige verzwaring van de schuldenlast van deze landen aan de kapitalistische banken, en dat zet hun regeringen er toe aan de expansie weer te remmen. Een eind november 1978 gepubliceerde studie van de Economische commissie voor Europa van de Verenigde Naties bevestigt dat de netto schulden van de landen van het oosten aan de westerse banken in de loop van de drie eerste maanden van 1978 gestegen is met 7,2 miljard dollar, tegenover een verhoging van 3,8 miljard dollar in 1977 en van 6 miljard dollar in 1976. Volgens de Neue Zürcher Zeitung van 12/9/1978 loopt de West-Duitse export naar de landen van het oosten terug van 17,4 miljard DM in 1975 en 1976 tot 16,7 miljard DM in 1977 en 8,7 miljard DM in het eerste kwartaal van 1978. De vooral op het terrein van de chemie gesloten “compensatieovereenkomsten” zijn gesloten om te ontsnappen aan de stagnatie van ruil, die het resultaat zijn van de overmatige schuldenlast. Deze overeenkomsten -die een afzetmarkt in de vorm van ruilhandel verzekeren voor de chemische producten van Oost-Europa- verontrusten trusts als ICI ernstig, omdat zij hun eigen markt bedreigen (Financial Times van 6 november 1978)

* De nadruk op protectionistische tendensen in de VS, maar niet alleen in dat land. Het nieuwe GATT-akkoord over de verlaging van de douanetarieven, dat pas gesloten is, kan wat dit betreft als een halve mislukking worden beschouwd. Zelfs binnen de EEG breiden de protectionistische maatregelen zich uit, niet slechts tegenover “derde”landen, maar zelfs tussen lidstaten, hoewel dit laatste slechts in beperkte omvang. Een gehele reeks indirecte technieken wordt hiervoor gebruikt, vooral het verschil in percentage van de BTW (dat varieert voor auto’s van 11% in de BRD tot 33% in Frankrijk). In 1973 onderzocht de Commissie van de EEG 60 specifieke gevallen van overtreding van het recht van vrije invoer van goederen uit de lidstaten. Maar zoals het weekblad The Economist van 28 oktober 1978 zegt, het is slechts de top van een ijsberg.

De protectionistische druk is natuurlijk het sterkst in de meest kwetsbare imperialistische landen, omdat ze het minst concurrerend zijn: Italië, Groot-Brittannië. “Men kan zich nauwelijks de atmosfeer van vertwijfeling indenken, die heerst, als twee of drie verantwoordelijken voor de economische politiek van Groot-Brittannië elkaar ontmoeten. Het duurt maar een paar minuten voordat een van de co-verantwoordelijken het taboe verbreekt en zegt te willen weten of de voorziene ontwikkeling naar het protectionisme in de jaren 1980 uit zal gaan van links of van het centrum” (The Observer van 26 november 1978). Alles tezamen genomen kunnen we de conclusie trekken dat de wereldmarkt nauwelijks een voortzetting van de economische opleving in de imperialistische landen bevordert. We kunnen zelfs voorzien dat landen zoals Brazilië, Zuid-Korea, Taiwan, de lidstaten van de OPEC tijdens de komende recessie niet alleen een vertraging van hun groeivoet zullen kennen, maar gezien hun veel grotere integratie in de wereldmarkt dan in 1974 lopen zij ook het gevaar van een absolute neergang van de economische activiteit. De verwachting van het National Economic Review (op. cit.), dat het volume van de wereldhandel in 1978 6% zal stijgen, kunnen als weinig realistisch beschouwd worden. Door de nadruk te leggen op de uitbreiding van de protectionistische maatregelen is de jaarlijkse studie van het GATT (International Trade 1977-1978) veel voorzichtiger.

We moeten aan de factoren die de expansie van de wereldmarkt remmen, de factoren toevoegen die het herstel belemmeren op de binnenlandse markt van de voornaamste imperialistische landen, die zelf de voornaamste sector van deze wereldmarkt is (van de wereldimport van 274 miljard dollar in 1977 -buiten de arbeidsstaten- kochten de imperialistische landen 195 miljard, dus 78,5%).

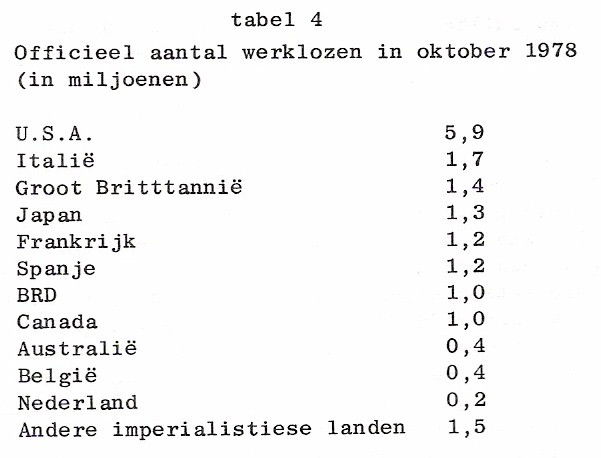

De koopkracht van de brede massa’s stijgt slechts marginaal of nauwelijks onder het gecombineerde effect van de inflatie, van de stijgende massale werkloosheid en de bezuinigingspolitiek met zijn aanvallen tegen de verhoging van de lonen en de sociale verzekeringsuitkeringen. De officieel erkende werkloosheid blijft maar stijgen, behalve in de VS. Einde 1978, bereikte zij in de imperialistische landen de 17 miljoen: (Zie tabel 4 op pagina 8)

Het werkelijke aantal werklozen in de imperialistische landen stijgt waarschijnlijk op dit moment boven de 20 miljoen, want de cijfers zijn sterk ondergewaardeerd, vooral in Italië, Frankrijk en de VS.

En dan gaat het hierom cijfers uit een fase van de cyclus, waarin sprake is van economisch herstel. Als de nieuwe recessie er is kan men er op rekenen, dat het aantal officieel erkende werklozen de 20 miljoen zal bereiken en het werkelijke aantal bij de 25 miljoen zal liggen. De buitengewone ernst van deze cijfers valt op. Het bevestigt wat de marxisten altijd over de kapitalistische productiewijze gezegd hebben. Maar wat wil dat zeggen voor de aanhangers van de mythe van de “gemengde economie” die-niet-meer-kapitalistisch-is...

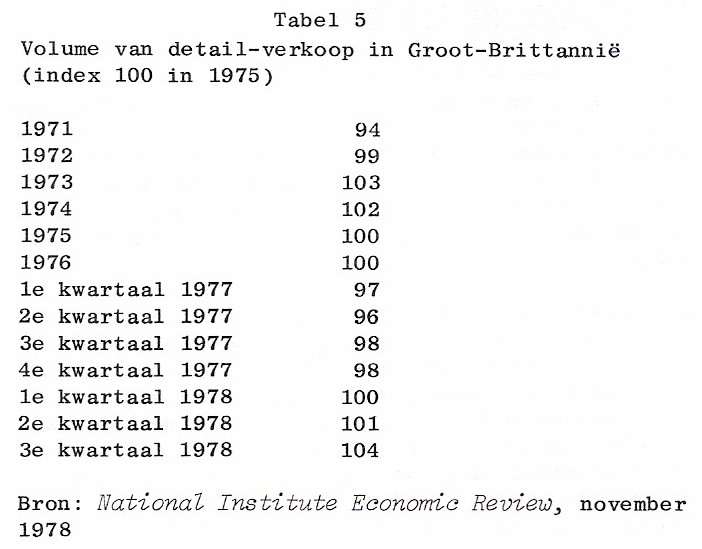

De vergroting van de werkloosheid, tezamen met de aanvallen op de verworven rechten op sociale zekerheid — als men denkt aan de aanzienlijke verhoging van de bijdragen voor sociale verzekeringen die de regering Barre opgelegd heeft aan de Franse loontrekkenden, aan de gepensioneerden en tevens aan bepaalde categorieën werklozen — betekent een ernstige aantasting van de koopkracht van de massa’s en verhindert daardoor dat de consumptie de prijsverhogingen volgt. De detailverkoop was op 9 september 1978 in de VS nominaal gestegen met 10% in vergelijking met het begin van september 1977, terwijl de kosten van levensonderhoud officieel met 8,4% zijn toegenomen. Het volume van de detailhandel was dus nauwelijks 1,5% gestegen (Business Week van 2 oktober en 13 november 1978). De situatie in Groot-Brittannië is nog duidelijker. Ondanks een krachtiger economisch herstel in 1978 heeft het volume van de detailverkoop in het derde kwartaal van 1978 nauwelijks het peil van 1973 bereikt:

De productieve investeringen ontwikkelen zich nauwelijks gunstiger. In volume blijven ze in Groot-Brittannië onder het niveau van 1970 (!) en dat van 1971 hoewel ze vanaf het 2e kwartaal 1977 stijgen.

In Frankrijk blijkt uit de “viermaandelijkse” enquête van de INSEE dat het herstel dat zich in 1976 aftekende na de belangrijke teruggang van de investeringen in 1974 en 1975 zich niet doorgezet heeft omdat er in 1977 opnieuw een teruggang van de investeringen was. Voor 1978 verwacht men een stagnatie in de particuliere sector die gecompenseerd wordt door een verhoging van de investeringen in de publieke sector. Volgens Le Monde van 10 oktober 1978 zal het volume van de investeringen in de particuliere ondernemingen in 1978 5% lager zijn dan in 1973.

In Japan waren de investeringen in 1976 en 1977 weer opgelopen na een teruggang van 2,5% in 1975, maar in een veel gematigder tempo dan in de loop van de jaren 60 (3,8% meer in 1976 en 4,2% meer in 1977). Ook daar schijnen de tekenen van uitputting toe te nemen, vooral omdat de boom van de export bezig is zich het hoofd te pletter te lopen op het stijgen van de Yen. Volgens de Financial Times van 7 September 1978 is het volume van de Japanse export in het tweede kwartaal 1978 met 2,5% gedaald (in vergelijking met het tweede kwartaal 1977), een daling die in juli 1978 gestegen is tot 7,6%. Vooral in de scheepsbouw, de ijzerindustrie en in de TV-toestellensector moeten we constateren dat de klap goed aangekomen is. Maar zelfs in de automobielindustrie, de sector waarin Japan sinds 1975 het grootste exportland van de wereld is geworden, schijnt de conjunctuur te keren. Het is veelbetekenend dat men op een toename van de publieke investeringen in de infrastructuur rekent en niet op een herstel van de particuliere investeringen om aan de economische stagnatie te ontkomen. De particuliere investeringen stegen in 1979 slechts met 2,9% tegen 6,9% in 1978 (AGEFI, 14 december 1978).

Op lange termijn heeft de Japanse industrie ambitieuze projecten. Het aandeel van de Amerikaanse Computers op de binnenlandse markt is er als enige land ter wereld gedaald. De groep Fujitsu-Hitachi lanceert nu een groot uitvoeroffensief, dat steunt op een technologie die te vergelijken is met die van IBM, op een verbond met Siemens in Europa en Amdahl in de VS, op een “prijzenoorlog” met de IBM en op de verwachting dat de komende generatie van

elektronische rekenmachines de rest technologies zal voorbijstreven (zie Le monde van 21 september 1978). Maar deze lange-termijn-projekten betekenen geen investeringen van zo’n omvang dat ze de geestdrift van de trusts weer op gang brengen. Zij rekenen nauwelijks met een snelle expansie van hun buitenlandse afzetmarkt en zijn daarom aarzelend als het gaat om hun productiecapaciteit belangrijk uit te breiden.

De Verenigde Staten kenden in 1977 een krachtig herstel van de investeringen, dat zich in 1978 doorzette en het herstel ondersteunde. Hoever zal dat zich in 1979 doorzetten? Business Week schrijft in zijn nummer van 4 december 1978: “De productie van kapitaalsgoederen... verliest wat aan uitgebreidheid. In september en oktober is zij toegenomen met een jaarlijks percentage van 5 %; in de loop van de acht voorgaande maanden was zij dubbel zo sterk gestegen”.

In het nummer van 13 november van hetzelfde weekblad kon men lezen dat volgens peilingen de verwachte investeringsuitgaven van kapitalistische bedrijven in 1979 tot 171,4 miljard dollar stijgen. Dat betekent als we rekening houden met een inflatie van 8% slechts een verhoging van 2% reëel, de laagste sinds 1975. En dat cijfer zal nog moeten worden herzien en gecorrigeerd naar beneden als de conjunctuur slechter wordt. Blijft over de Duitse Bondsrepubliek, waar men rekent op een substantiëlere verhoging van de investeringsuitgaven in 1979.[3] Maar nog eens, is een gematigde expansie in de BRD voldoende om een omkeer van de internationale economische conjunctuur te vermijden?

De oorzaak van het ontbreken van een “investeringsboom” ligt niet zozeer in het absoluut onvoldoende zijn van de winsten -die in de meeste imperialistische landen in 1976-1977 sterk gestegen zijn- als in de druk van de overcomplete productiecapaciteiten en de onzekerheden die de inflatie, de internationale monetaire verwarring en het ontbreken van belangrijke nieuwe afzetmarkten leggen op de grote investeringsprojecten op lange termijn. Kortom, ondanks de hoogte van de winsten is de winstvoet niet, voldoende gestegen en het hardnekkige verzet van de arbeiders tegen de bezuinigingspolitiek draagt er ook het zijne toe bij. “Veel maatschappijen klagen erover dat het steeds moeilijker is investeringsprojecten te vinden, die voldoende winsten toestaan om het risico van het investeren te rechtvaardigen. Mr. Jones van de General Electric, heeft bij zijn getuigenis voor de senaat eraan herinnerd, dat het netto rendement van de niet-financiële maatschappijen in 1977 tot een magere 4% is gedaald, in vergelijking met 9,9% tijdens de periode van gestegen investeringen van 1965, als men de “spookwinsten” van hergewaardeerde voorraden en te lage afschrijvingen er uit elimineerde” (Business Week van 18 september 1978).

Een analoge constatering is op Groot-Brittannië van toepassing. In 1977 is de reële winstvoet (bij het elimineren van het toeval van de herwaardering van de voorraden) gestegen van 3,5 % tot 4,5 %. Dat moet vergeleken worden met de 10-14% van de jaren 60 en met de 7-9 % in het begin van de jaren 70 (Neue Zürcher Zeitung van 13 oktober 1978). Alleen het kapitaal van de BRD heeft een substantiële verhoging van de gemiddelde winstvoet gekend.

Niet alleen de noodzaak om het op hol slaan te voorkomen van de inflatie in de VS — op zijn beurt gevoed door de constante ontwaarding van de dollar, na haar te hebben gestimuleerd — heeft de Carterregering er toe gebracht de spectaculaire maatregelen van de 1ste november te nemen, met het risico een recessie in de VS te verhaasten. De zware risico’s die een vrije val van de dollar zouden leggen op het gehele internationale kredietstelsel hebben ongetwijfeld veel gewicht in de schaal gelegd bij het komen tot een omkeer van prioriteiten in de conjuncturele politiek van deze regering. In een eerste oordeel over de mogelijke repercussies van de maatregelen van de 1ste november schrijft de Wall Street Journal van 2 november 1978: “Als deze interventie op de wisselmarkten alleen maar een schoonheidsoperatie is, zal de dollar waarschijnlijk ineen storten en met hem het internationale handelsstelsel en de westerse economieën in het algemeen”.

Er zijn vandaag een hele massa papieren dollars in het bankcircuit buiten de VS, een hoeveelheid die Michel Lelart schat op 720 miljard dollar (Le Monde van 14 november 1978). Wie grote pakken papieren dollars bezit, berust erin dat hij ieder jaar een beetje van zijn kapitaal verliest -wanneer de wisselkoers van de dollar afbrokkelt in verhouding tot andere deviezen of in verhouding tot het goud en tot diamanten- want het verlies zou nog veel groter zijn als hij zich met een slag zou ontdoen van al zijn dollars omdat de wisselmarkt met zeer sterke dalingen zou reageren op iedere massale verkoop.[4]

Maar wanneer de afbrokkeling verandert in een aderlating kunnen zij in paniek raken en vooruitlopend op een hollende ontwaarding van de dollar zich tegen elke prijs van deze bezittingen ontdoen. Dan zou er niet allen slechts een ineenstorting van de koers zijn. Het zou een insolvabiliteit van het gehele bankstelsel, met inbegrip van dat van de VS in het buitenland en in de VS kunnen betekenen. Want waar kan men het goud of de vreemde deviezen vinden om verscheidene miljarden dollars terug te kopen?

“De landen van de OPEC bezitten bijvoorbeeld Amerikaanse schatkistbiljetten, wat leningen op korte termijn zijn, en liquide deposito’s voor ruwweg 50 miljard dollar. Als zij ze niet zouden vernieuwen -een mogelijkheid die zeker alleen maar denkbaar is binnen de context van een internationale paniek — zou dat een catastrofale crisis voor de dollar veroorzaken”. (Sunday Times van 5 november 1978).

Want, we herhalen het nog eens, de inflatie in de VS is niet het gevolg van “verkeerde” monetaire, economische en conjuncturele politiek. Het is een dwang die inherent is aan de “derde periode” van het kapitalisme om een catastrofale overproductie te proberen te verhinderen. Het verband tussen de inflatie van het krediet en de val van de dollar zijn weer eens zichtbaar geworden in de jaren 1977 en 1978 in het licht van het Amerikaanse herstel dat krachtiger was dat in het kapitalistische Europa. Sinds het begin van 1977 is de omvang van het krediet in de VS jaarlijks gegroeid met een ritme van 14%. De consumptiekredieten zijn gegroeid met een jaarlijkse groeivoet van 16% gedurende het 2e kwartaal van 1978, van 20% gedurende het 3e kwartaal 1978 (in de loop van de maanden september en oktober is de expansie van het krediet werkelijk op hol geslagen: de leningen aan de industrie met 22% (Business Week van 27 november 1978). Wat moet men van deze cijfers denken: een verhoging van de industriële producten met een jaarlijks ritme van 5,5% loopt uit op een verhoging van de omvang van de detailverkoop met een ritme van jaarlijks 1,5%, waarvoor een verhoging van de omvang van het consumptief krediet van 14 à 20% nodig is! Men kan zich gemakkelijk voorstellen welk punt de overproductie zou bereiken als de kredietkraan dichtgedraaid werd. Maar een dergelijke kredietexpansie is niet mogelijk zonder een toenemende stijging van de inflatievoet. En elke radicale verlaging van de inflatievoet is onmogelijk zonder het krediet aan banden te leggen, dus massale overproductie, dus crisis en toenemende massale werkloosheid, enz.

De kredietinflatie is niet slechts een kenmerk van de binnenlandse consumptie in de VS en van de internationale kapitalistische economie (de toename van de kredieten aan semi-koloniale landen, aan de verbureaucratiseerde arbeidersstaten, aan zwakkere imperialistische landen, enz.) Het is ook een kenmerk van heel wat operaties van de grote trusts, met inbegrip van de machtigste multinationals.[5]

Volgens de Far Eastern Economic Review van 24 november 1978 heeft de Japanse trust Mitsui -in belangrijkheid de tweede in de financiële groepen en de “multinationale” maatschappijen in Japan- een van de zwakste financiële structuren. De totale waarde van haar aandelen tegen de huidige koers is ongeveer 800 miljoen dollar. Haar totale verplichtingen en schulden zouden tot 18 miljard dollar oplopen. Haar jaarlijkse omzet bereikt 48 miljard dollar. “De enorme omzet van handelsmaatschappijen (de vorm waarin de financiële groepen sinds het einde van de tweede wereldoorlog functioneren), is meer op krediet gebaseerd dan op activa... zodra het krediet verstek laat gaan, kan hun schijnbare kracht snel in zwakte veranderen”.

De “verklikker” in het geval van de Mitsui was de prerevolutionaire crisis in Iran. Deze financiële groep is zwaar betrokken in een Japans-Iranese Joint Venture voor de bouw van een petrochemisch complex in Bandar-Sjahpoer op een basis van 50%-50%. De Iranese inbreng komt van de genationaliseerde petroleummaatschappij. Het Japanse deel -een 280 miljoen dollar beginkapitaal- is ingebracht door vijf maatschappijen die gecontroleerd worden door de groep Mitsui die de Iran Chemical Development Company vormen.

Zoals altijd het geval is bij reusachtige projecten van dit type overtreffen de werkelijke kosten verreweg de voorziene kosten. Sommige experts denken dat het project definitief meer dan 5 miljard dollar zou kosten, dat bijna geheel door kredieten gefinancieerd wordt. De door Mitsui verkregen regeringsgaranties en verzekeringen zijn heel gecompliceerd. Maar als het complex van Bandar-Sjahpoer ten slotte zou worden genationaliseerd zonder schadevergoedingen door een revolutionaire Iranese regering, of als het verwoest zou worden in de loop van een opstand, zou de Mitsui tot 800 miljoen dollars kunnen verliezen, d.w.z. het equivalent van het gehele in Japan gestorte kapitaal. Vandaar de schrik in Tokio...

De nervositeit, die er in internationale bankierskringen heerst, met het oog op het steeds kwetsbaarder karakter -sommigen zouden zeggen: explosief van de internationale kredietconstructies en de situatie van de dollar, blijkt voortdurend. Zo hebben talrijke banken en talrijke landen, die zich verbonden hadden om de zich in trieste staat bevindende financiën van het regime Mobutu weer op de been te helpen, tenslotte geweigerd te doen wat van hen verwacht werd. De moeilijkheden bij het consolideren van de vreemde schuld van Turkije -5,5 miljard dollar- groeien. (The Economist van 28 oktober 1978) Verschillende banken die betrokken zijn in de zaken van het Eurokrediet zijn sedert de eerste week van november begonnen krediet aan Iran te weigeren (Neue Zürcher Zeitung van 13 november 1978) wat niet bijgedragen heeft aan het stabiliseren van het wankele regiem van de Sjah.

We zien dat de groeiende kwetsbaarheid van het internationale kredietstelsel zelf een factor is die de interventiecapaciteiten van de imperialistische regeringen beperkt om de gaten te vullen die klassenstrijd van het proletariaat en de strijd van de massa’s van de semi-koloniale landen blijven slaan in de plannen tot “gezondmaking” van de internationale kapitalistische economie.

De drie voornaamste conclusies die voortvloeien uit dit onderzoek van de economische conjunctuur bevestigen en trekken de conclusies door die wij reeds bij de vorige conjuncturele analyse, verschenen in Inprecor van 23 december 1977, getrokken hebben:

Een nieuwe economische recessie is onvermijdelijk. Omdat een te groot aantal onbekenden het uitbreken ervan kan beïnvloeden is het niet mogelijk het juiste moment, waarop zij beginnen zal, te voorspellen. Het is trouwens niet de functie van de marxistische analyse zulke profetieën te doen. Laten wij dat maar overlaten aan de speculanten (op hun eigen kosten) en aan de astrologen (op kosten van hun klanten). Het is waarschijnlijk dat een tot 1980 verlate recessie zwaarder en dieper zal zijn dan een recessie die in 1979 zou uitbreken.

Noch door de omvang van de verhoging van de meerwaardevoet -offers en versnelling van het tempo opgelegd aan de arbeiders- noch door de omvang van de ontwaarding van het kapitaal[6] is het in de periode ‘74/’78 gelukt de toestand voldoende “gezond” te maken vanuit het standpunt van de rentabiliteit van het kapitaal gezien (het is niet gelukt de reële winstvoet en discontovoet voldoende op te vijzelen) om een versnelde economische opleving mogelijk te maken die zou kunnen uitlopen op een nieuwe boom. Het is dus een lange periode van langzame groei, ja zelfs van stagnatie, onderbroken door zware recessies en aarzelend herstel, wat het komende decennium zal kenmerken. Economische, sociale, politieke en militaire crises zullen elkaar opvolgen. Boven al de crises drijft de zwarte wolk van het risico van een bankpaniek en van een ineenstorting van het internationals kredietstelsel.

Alleen de verpletterende nederlaag van het proletariaat van enige landen met sleutelindustrie, van de massabeweging in enige economisch belangrijke zones van de zogenaamde “Derde Wereld” of van enige belangrijke arbeidersstaten zou de situatie kwalitatief kunnen veranderen. Deze nederlagen zijn onmogelijk in de huidige staat van de krachtsverhoudingen. Om deze krachtsverhoudingen op een beslissende wijze te veranderen zouden veel deelstrijd, veel voorafgaande schermutselingen (die trouwens reeds begonnen zijn) nodig zijn. We moeten ons dus voorbereiden op een lange periode van harde en belangrijke klassenstrijd. Het gaat er niet meer om hoogdravend te redeneren over mogelijke nederlagen. Het gaat erom zich voor deze strijd te wapenen, die kan en moet eindigen met de overwinning van het proletariaat.

15 december 1978

_______________

[1] Volgens “The Economist” van 18 november 1978 moeten de meeste leners op dit moment in de VS 10% betalen, in Frankrijk 11%, in Groot-Brittannië 13,5%, in Italië 15,5%. Op de geldmarkt wordt daggeld -geleend tussen financiële instellingen- in de VS betaald met 9,5%, in Groot-Brittannië met 9% en in Italië met 10%.

[2] Volgens de “Neue Zürcher Zeitung” van 21 november 1978 hebben de Zwitserse trust “Browm Boveri” en de Zuid-Koreaanse financiële groep “Daewoo” een “joint venture” gesloten voor de bouw van de uitrusting van elektrische centrales in Zuid-Korea. “Brown-Boveri” heeft 49% van het beginkapitaal van 20 miljoen dollar en “Daewoo” 51%. Maar de omvang van de “joint venture” overtreft verre dit bescheiden beginkapitaal. Voor een enkele fabriek voor het bouwen van stoomturbines in Chang Wong zal een investering van 120 miljoen dollar nodig zijn.

[3] Een sector van de Duitse investeringsgoederenindustrie wordt overtroffen door een tekort aan orders: de elektronnucleaire sector. Volgens de “International Herald Tribune” van 15 november 1978 heeft zij vooral last van de gevolgen van de talrijke processen, die aangespannen worden door milieubeschermingskringen, die nieuwe bouwprojecten van kerncentrales in de BRD geremd hebben.

[4] Een van de gevolgen van de val van de dollar is haar teruggang geweest als instrument van het internationale krediet. In het belang van de uitleners en niet in het belang van de leners die natuurlijk kredieten in dollars willen (zoals de Chinezen in hun onderhandelingen met de Japanse banken). De omvang van de leningen en van de Euroverplichtingen, de rest bestaat uit andere deviezen. De Amerikaanse banken hebben eronder te lijden. Volgens een rapport van de Bank van Engeland geciteerd door de “International Herald Tribune” van 15 december 1978 is hun aandeel in de nieuwe leningen, die door de Euromarkt in Londen gesloten zijn, gedaald van 50 tot 24%, het aandeel van de Japanse, Britse, maar vooral van de West-Duitse, Zwitserse, Franse banken en de banken van de Benelux steeg in verhouding.

[5] We moeten er echter de aandacht op vestigen dat het opnieuw stijgen van de winsten sedert 1976, gecombineerd met de relatieve stagnatie van de investeringen, het aantal rijke trusts mogelijk gemaakt heeft hun financiële structuur te verbeteren en over belangrijke liquide reserves de beschikking te hebben. Daardoor was het de groep Peugeot mogelijk de Europese filialen van Chrysler, die ze gekocht hebben, “cash” te betalen.

[6] Enige van de belangrijke Amerikaanse (Chrysler, Pirestone) en Europese (British Leyland, Rhone-Poulen) multinationals bevinden zich echter in moeilijkheden en worden op middellange termijn bedreigd.